Обещания – и не больше

По словам заместителя председателя Центрально-Черноземного банка Михаила БЕЛОУСОВА, пройти судебную процедуру банкротства в Воронежской области предлагают разные компании. Большинство из них ведет честный бизнес – это юридические фирмы-посредники, которые помогают гражданам общаться с судами и кредиторами. Но есть и так называемые «раздолжнители», которые не помогают клиенту урегулировать его задолженность, а зарабатывают на его финансовых проблемах.

Зная, что в банках есть различные законные инструменты урегулирования задолженности, «раздолжнители» советуют клиентам в них не обращаться. Больше того – отказаться от любого взаимодействия с кредиторами.

Кстати, стоимость услуг «раздолжнителей» дорогостоящая. Зачастую она превышает сумму долга заёмщика. Чтобы оплатить процедуру банкротства, клиент вынужден брать новый кредит. Таким образом, он остается еще с большим количеством долгов.

Часто «раздолжнители» говорят: “Мы спишем вам все долги. Возьмите кредит, отдайте нам эти деньги – и мы гарантируем, что вы по этому кредиту ничего платить не станете». Нужно понимать, что это уже состав преступления. Человек, который соглашается на это, заранее знает, что не будет возвращать кредит. В таких случаях ему может грозить уголовная ответственность – статья УК РФ «Мошенничество в сфере кредитования”.

Минусы банкротства

Михаил Белоусов также предупредил, что у процедуры банкротства для клиента есть ряд минусов. После признания в суде человека банкротом в течение пяти лет он обязан сообщать о факте своего банкротства при каждом обращении за кредитом. Его кредитная история будет заведомом испорчена. Кроме того, банкроту будет назначен финансовый управляющий, который вправе управлять его активами, в том числе контролировать доходы. Вдобавок человек даже может лишиться своего имущества.

– Если люди надеются переписать имущество на родных и знакомых, то вероятно, что эти сделки будут оспорены, - пояснил Михаил Белоусов.

Инструменты помощи

Эксперты советуют не обращаться к «раздолжнителям», а приходить в надежные организации и выстраивать диалог с ним. В банках, например, найти варианты выхода из кризиса помогут бесплатно и не впутывая клиента в различные махинации.

– Чем раньше клиент обратится к нам, тем больше инструментов помощи будут ему доступны, - отмечает директор Регионального центра ПЦП Урегулирование г. Воронеж Максим БЕЛЯКОВ.

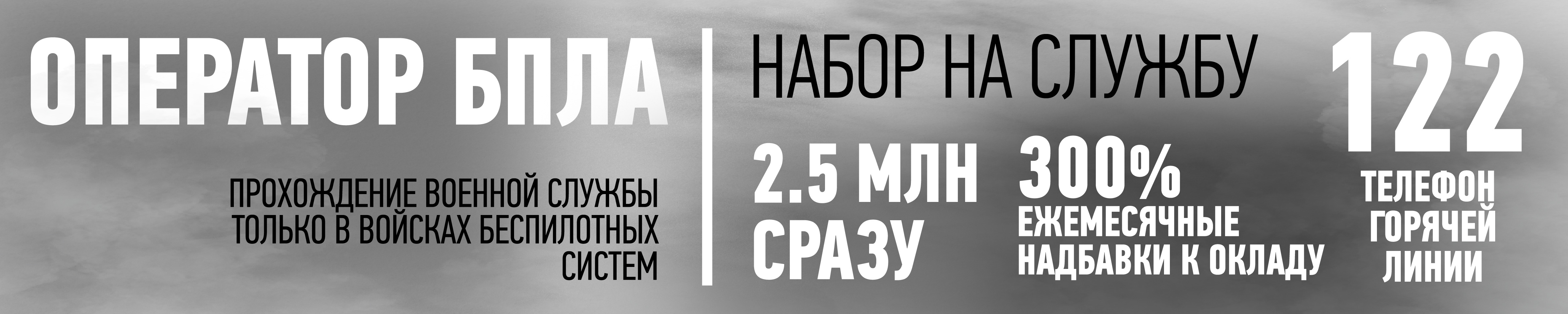

Эксперт рассказал об инструментах помощи, которые предусмотрело государство для должников, попавших в сложную финансовую ситуацию. Например, закон № 377-ФЗ предусматривает поддержку военнослужащих и участников СВО.

По закону № 353-ФЗ, при снижении дохода на 30% гражданин может воспользоваться отсрочкой погашения по потребительским кредитам и картам.

– Если гражданин не подпадает под условия федерального законодательства, он может воспользоваться специальными банковскими программами. В Сбере это, например, однократный пропуск платежа. Платеж сдвинется на месяц вперед, - пояснил Максим Беляков.

Еще один законный инструмент – реструктуризация долга. Это временная рассрочка платежей на срок от месяца до года, которая снижает финансовую нагрузку на клиента. После реструктуризации платеж снижается, и у человека появляется время, чтобы решить свои финансовые проблемы.

Другой продукт банка – комплексное урегулирование задолженности. Суть программы – в том, что банк выступает посредником между заёмщиком и кредитными организациями, помогает договориться, сформировать посильный график платежей с учётом всех кредитов, а затем в рамках одной заявки подать и подписать документы.

– Еще один инструмент – мировые соглашения. Даже на этапе судебных разбирательств мы ищем возможности договориться с клиентом, - отмечает Максим Беляков.